Duurzaam financieren – duurzaamheidseisen in kredietovereenkomsten

Geplaatst op 8 september 2022

De markt voor duurzame financieringen is in de afgelopen jaren sterk gegroeid.

Inleiding

De markt voor duurzame financieringen is in de afgelopen jaren sterk gegroeid.

Deze markt kent verschillende deelmarkten, die hun eigen duurzaamheidsdoelen en -kenmerken hebben. In dit artikel geven we eerst een kort overzicht van de belangrijkste deelmarkten voor duurzaam financieren. Op basis van een publicatie van Bloomberg, schetsen we zowel de omvang van de markt van duurzaam financieren, als de verdeling naar geografie, deelmarkt en sector.

Daarnaast zijn duurzaamheidseisen voor financiers en ondernemers toegenomen, zowel van overheidswege, als vanuit investeerders en consumenten. Door de toename van duurzame financieringen en door internationale standaardisering, krijgen de contractuele voorwaarden voor duurzaam financieren steeds vastere vorm.

Aan de hand van recente financieringstransacties en publicaties geven we in deze bijdrage een aantal voorbeelden van duurzaamheid in kredietovereenkomsten.

Daarbij geven we wat tips die met name ondernemers kunnen helpen om duurzaamheid te betrekken in de financiering van hun onderneming, wat mogelijk een lagere rentelast oplevert.

Aan het einde van deze bijdrage gaan we ook nog kort in op ontwikkelingen rondom duurzaamheid in derivatentransacties (zoals rente- en valutaswaps).

Verschillende markten, financieringen en duurzaamheidsvoorwaarden

Dit voorjaar publiceerde Bloomberg de resultaten van haar onderzoek naar de omvang van de meest relevante geografische gebieden, deelmarkten en sectoren.

Hieruit blijkt onder meer dat:

- op wereldschaal de Europese markt voor duurzaam financieren verreweg de grootste is. Ter vergelijking: voor de periode 2018-2021 bedroeg de markt voor Europa USD 1643 miljard, terwijl de markt voor Noord-Amerika USD 315 miljard bedroeg;

- de markt voor Green Bonds nog stevig groeit. Met circa USD 600 miljard in 2021 vormt het de grootste deelmarkt;

- de markt voor Green Loans sinds een aantal jaar afvlakt. Met USD 88.7 miljard in 2021 is het niettemin een forse deelmarkt; en

- de markt voor Sustainability Linked Loans in de afgelopen jaren bijna verviervoudigd is naar circa USD 400 miljard in 2021.

Het onderzoek van Bloomberg beschrijft ook de sectoren waarin duurzame financieringen worden verstrekt. De markt voor Green Loans is voor een groot deel gericht op de energiesector. De markt voor Sustainability Linked Loans beslaat echter vrijwel alle sectoren en is bovendien veel gelijkmatiger verdeeld over alle sectoren.

De markt voor duurzaam financieren omvat overigens ook Social Bonds en Social Loans. Bij deze financieringen wegen sociale aspecten mee, zoals arbeidsomstandigheden, hygiëne, huisvesting en scholing. In deze bijdrage beperken we ons echter tot klimaatimpact, waar in de financiering van Nederlandse ondernemingen de meeste aandacht naar uit gaat.

Na een kort overzicht van diverse vormen van duurzaam financieren, zullen we met name kijken naar de ontwikkelingen in de markt voor Sustainability Linked Loans. We behandelen niet alleen nieuwe financieringen, maar ook de mogelijkheid duurzaamheidsvoorwaarden te introduceren op een bestaande kredietovereenkomst.

Groenfinancieringen, Green Bonds en Green Loans

Al geruime tijd zijn er financieringsmogelijkheden voor groene projecten, zoals Nederlandse Groenfinancieringen (waarvoor een groenverklaringen van de RvO, Rijksdienst voor Ondernemend Nederland nodig is), als de meer internationaal georiënteerde Green Bonds en Green Loans.

- Zowel voor groene ondernemingen…

Deze financieringsvormen zijn heel geschikt voor de financiering van ‘groene projecten’, zoals parken met zonnepanelen of windmolens, waarmee groene energie wordt opgewekt.

- …als voor niet-groene ondernemers

Niet iedere onderneming maakt duurzame producten. Ook een onderneming die geen groen product levert, kan voor Green Loans of Green Bonds in aanmerking komen. De groene financiering kan dan enkel worden gebruikt om daarmee specifieke duurzaamheidsdoelen te financieren (en niet voor werkkapitaal van de onderneming of een overname).

Zo heeft Schiphol in 2018 Green Bonds uitgegeven. Schiphol kan deze financiering enkel gebruiken voor de verduurzaming van gebouwen en milieuvriendelijk transport en vervoer op de luchthaven.

Andere vormen van duurzaam financieringen

Ook bij de financiering van bij voorbeeld een overname of werkkapitaal, zijn afspraken over duurzaamheid steeds gebruikelijker. Veelal gaat het dan om duurzaamheidsdoelen, die zijn gekoppeld aan de te betalen rente. In sommige gevallen gelden in de kredietvoorwaarden ook duurzaamheidseisen.

- De wortel …

In de kredietovereenkomst worden duurzaamheidsdoelen vaak gekoppeld aan de te betalen rente. De financiering is daarmee sustainability-linked.

Voorbeelden zijn de financiering van aardappelzetmeelproducent Avebe, die daarmee in 2020 een prijs toegekend kreeg van de Dutch Association of Corporate Treasurers (DACT), en de recentere financiering van de beursgenoteerde kantorenbelegger NSI.

Bij een sustainability-linked financiering wordt vooral ingezet op rentekorting als positieve prikkel voor het behalen van duurzaamheidsdoelen. Het is niet ongebruikelijk daarbij drie à vier niveaus af te spreken met steeds ambitieuzere doelen en oplopende rentekorting.

Over de uitvoering hieronder meer, maar het uitgangspunt is eenvoudig: bij het (aantoonbaar) halen van de duurzaamheidsdoelen, wordt de rente verlaagd met het afgesproken bedrag. Haalt men de doelen niet, dan komt de kredietnemer uiteraard niet in aanmerking voor die korting. In sommige gevallen geldt zelfs een verhoging van de rente als de overeengekomen doelen op het gebied van duurzaamheid niet gehaald worden.

De ondernemer heeft meestal ook geen recht op rentekorting (of moet juist de renteverhoging betalen) als niet binnen de gestelde termijn duurzaamheidsdoelen worden afgesproken, als geen informatie over het behalen van duurzaamheidsdoelen wordt aangeleverd, als de aangeleverde informatie niet aan de afgesproken normen voldoet of als deze informatie niet geverifieerd kan worden.

- en als de wortel niet effectief blijkt …

Met de huidige lage rentestand, is een rentekorting niet altijd de meest effectieve stimulans om duurzaamheidsdoelen na te streven. Voor een ondernemer kan het verleidelijk zijn een kans te grijpen (zoals een strategische overname, die zich plots aandient), zelfs als dat bestraft wordt met een hogere rente.

Als een ondernemer zijn duurzaamheidsdoelen niet behaalt, raakt dat mogelijk ook de duurzaamheidsambities van diens financierende bank. Want ook op banken zijn duurzaamheidseisen van toepassing, zowel vanuit (Europese) wet- en regelgeving, als vanuit aandeelhouders en beleggers.

In een enkel geval wordt daarom bij een sustainability-linked financiering de gemiste rente-korting (of de extra te betalen rente) vervolgens door de bank geïnvesteerd in de onderneming ten behoeve van diens duurzaamheidsdoelen.

- … de stok

Ook zien we ‘strengere’ varianten, waarbij duurzaamheidseisen in de kredietovereenkomst worden afgesproken (soms in combinatie met doelen die gekoppeld zijn aan de rente).

Niet voldoen aan de afgesproken duurzaamheidseisen kan de bank het recht geven in te grijpen. Te denken valt aan een beperking om dividend uit te keren aan de aandeelhouders en het afromen van excess cash (overtollige middelen) naar een door de bank gecontroleerde bankrekening. Dat geeft vaak een stevigere prikkel om toch te voldoen aan de afspraken over duurzaamheid dan enkel rentekorting.

Het afromen van excess cash werkt daarbij tweeledig. De onderneming kan niet meer vrij over al haar inkomsten kan beschikken. Zij kan dan niet (of maar beperkt) investeren in de onderneming en kan ook geen uitkeringen doen aan diens aandeelhouders.

Daarnaast wordt de afgeroomde excess cash soms ook ingezet om de overeengekomen duurzaamheidsdoelen alsnog te verwezenlijken. Voor de bank kan zo’n investering aantrekkelijker zijn dan een extra aflossing, omdat de duurzaamheidsdoelen daarmee alsnog binnen bereik komen. Dat komt niet alleen de ondernemer en diens onderneming ten goede. Het helpt ook de bank te voldoen aan de duurzaamheidseisen die op de bank zelf van toepassing zijn. Zwaardere middelen tot naleving van duurzaamheidseisen, zoals vervroegde aflossing, het volledig opeisen van de lening en het beëindigen van de kredietrelatie, gelden als ultimum remedium en zien we in de praktijk zelden.

Het vaststellen en meten van duurzaamheidsambities

Voor alle duurzame financieringen zijn heldere afspraken over de aan te leveren informatie van groot belang. Het gaat daarbij zowel om de frequentie en het moment van aanleveren, als de vorm, inhoud en kwaliteit van die informatie.

Ook dienen afspraken te worden gemaakt over de bron en verificatie van de aan te leveren informatie: levert de ondernemer zelf die informatie of externe partij en beoordeelt de bank zelf of de aangeleverde informatie of wordt daar een externe partij voor ingeschakeld.

Zo is de rente van kantorenbelegger NSI gekoppeld aan NSI’s duurzaamheidsprestaties die aan de hand van (vier) verschillende indicatoren worden gemeten: het percentage gebouwen met minimaal een ‘Very Good’ label van de BREEAM, het percentage gebouwen met een energielabel A, het percentage duurzame investeringen van de totale capex en de GRESB -score. NSI’s duurzaamheidsdoelen worden getoetst met onafhankelijke duurzaamheidsmethoden (BREEAM: Building Research Establishment Environmental Assessment Method en GRESB: Global Real Estate Sustainability Benchmark) en duurzaamheidsinstituten voor de vastgoedsector.

Kennis, ervaring en infrastructuur over duurzaamheid zijn nog in de opbouwfase, zowel bij banken als bij ondernemingen. De Nederlandse grootbanken hebben inmiddels aanzienlijke teams die, zowel aan collega’s als aan ondernemers, adviseren over duurzaamheid.

Nog niet iedere sector kent onafhankelijke duurzaamheidsinstituten die criteria ontwikkelen en scores geven. Daarmee ontbreekt het voor sommige sectoren nog aan voldoende voorbeelden van duurzaamheidsambities, rapportagemethoden en controle van rapportages. In kredietovereenkomsten zien we daarom aanzienlijke verschillen, zowel in de duurzaamheidsdoelen en/of -eisen, als in de informatieverplichtingen en verificatie.

Heldere en precieze afspraken zijn daarbij van groot belang. Die informatie over duurzaamheid dient er immers toe op het afgesproken moment vast te kunnen stellen of (en in hoeverre) de afgesproken duurzaamheidsambities gehaald zijn. Pas daarna kan worden vastgesteld wat de gevolgen zijn onder de financieringsvoorwaarden.

De Loan Market Association als voorloper

In de ontwikkeling van duurzaamheidsambities voor financieringstransacties loopt in Europa de eerder genoemde Loan Market Association (LMA) voorop.

De LMA is een internationale brancheorganisatie van banken, corporate treasurers, advocaten en andere partijen die actief zijn in de markten voor gesyndiceerde leningen. Zij bestaat inmiddels 25 jaar en publiceert onder meer adviezen en basisdocumentatie, die veelal wordt gebruikt voor grotere financieringen.

Op het gebied van duurzaamheid biedt de LMA onder meer voorbeelden van contractuele bepalingen, waarmee duurzaamheidsambities en informatieverplichtingen aan kredietovereenkomsten kunnen worden toegevoegd. De LMA onderscheidt key performance indicators (KPIs), die uiteenvallen in sustainability performance targets (SPTs) per KPI, hoe daarover te rapporteren en ze te meten en wat hun impact is op de financiering en op welk moment.

Ook biedt de LMA handleidingen en (online) cursussen op het gebied van duurzaamheid en enkele van de hiervoor genoemde deelgebieden, zoals Green Loans en Sustainability-linked Loans en over de rol van de sustainability coordinator (de bank die bij een gesyndiceerde lening mede namens de andere financiers de duurzaamheidsdoelen coördineert en toetst (en daarmee ook een leidende rol heeft in het bepalen van de toepasselijkheid en hoogte van eventuele rentekorting).

Steeds meer kredietovereenkomsten bevatten door de LMA gepubliceerde bepalingen op het gebied van duurzaamheid, of zijn daarop gebaseerd. Voor bepaalde financieringen lijken de voorbeelden van de LMA misschien overcompleet.

Als leidraad zijn deze voorbeelden zeker nuttig zijn bij een gesprek over duurzaamheid tussen bank en onderneming. Ook bij de selectie van meetbare en haalbare doelen om tot een voor beide partijen werkbare duurzame financiering te komen bieden de publicaties van de LMA een nuttig startpunt.

Sustainability-Linked Loans: ook voor bestaande financieringen

Afspraken over duurzaamheid worden niet alleen gemaakt in nieuwe financieringen. Ook bestaande financieringen worden vaak aangepast om in de kredietovereenkomst afspraken over duurzaamheid op te nemen. Dat gebeurt niet alleen op initiatief of aandringen van de financierende bank, maar ook op initiatief van de ondernemer.

Zeker als een onderneming zelf al duurzaamheidsdoelen ontwikkelt, door wetgeving ingegeven of vanuit aandeelhouders of beleggers opgelegd, kunnen die doelen vaak ook opgenomen worden in de kredietovereenkomst.

Die zelf geformuleerde duurzaamheidsdoelen bieden niet alleen een goed startpunt voor afspraken over een lagere rente. Het voorkomt ook dat de bank op een later moment algemene duurzaamheidsdoelen oplegt, die minder goed aansluiten bij die van de onderneming (waarna in het ergste geval zelfs twee sets aan voorwaarden gelden – de eigen duurzaamheidsdoelen en die uit de kredietovereenkomst).

Het gaat dan niet alleen om de duurzaamheidscriteria (de KPIs), maar ook om de methode, het moment en de manier van rapporteren over duurzaamheid.

Door zelf het initiatief te nemen tot het maken van afspraken over duurzaamheid, kan dubbel werk worden voorkomen en misschien ook een lagere rentelast worden bedongen.

Sustainability-linked derivaten

Ondernemingen met een financiering met variabele rente, dekken de renterisico’s van die financiering vaak af door renteswaps of andere rentederivaten. Ook om prijsschommelingen op te vangen kunnen ondernemingen financiële derivaten aangaan, zoals valutaswaps en swaps in verband met termijncontracten van grondstoffen.

Zie voor een overzicht van aandachtspunten bij derivatentransacties onze publicatie van april 2022: https://bondadvocaten.nl/rente-hedging-wat-ondernemers-moeten-weten-over-renteswaps-en-renteswapcontracten/

We zien in toenemende mate dat ook financiële derivatencontracten voorwaarden bevatten op het gebied van duurzaamheid, zeker bij rentederivaten vanwege een sustainability-linked financiering. Ook bij andere derivaten worden voorwaarden over duurzaamheid steeds gangbaarder.

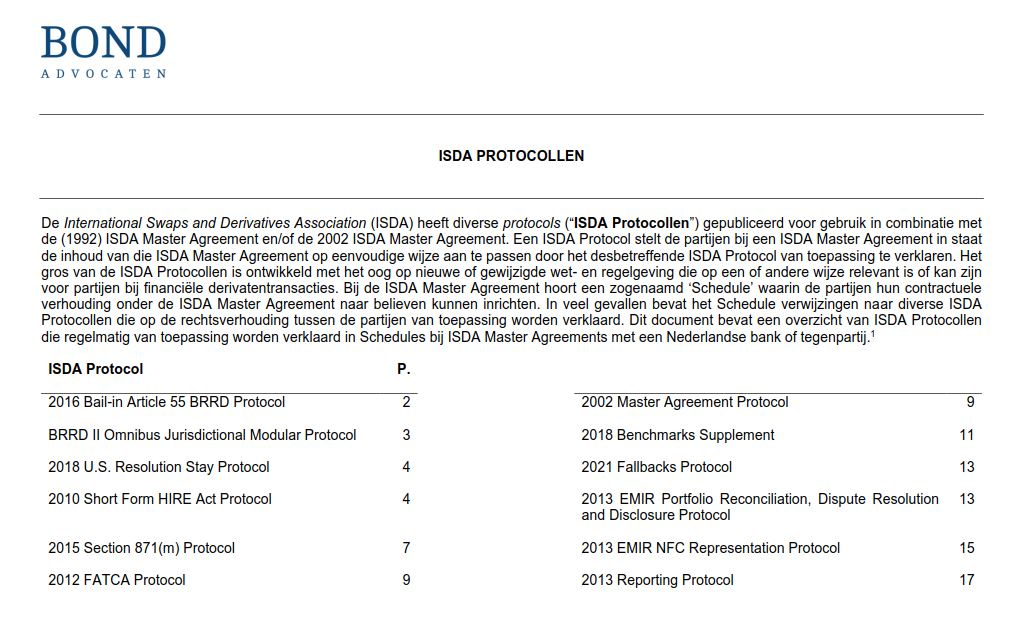

De International Swaps and Derivatives Organisation (ISDA) is de grootste brancheorganisatie voor deelnemers aan de markt voor financiële derivaten. Net als de LMA, publiceert de ISDA basisdocumentatie, maar dan voor derivatentransacties. Ook heeft de ISDA uitgangspunten ontwikkeld om afspraken over duurzaamheid in derivatentransacties vast te leggen.

De markt voor zogenaamde ‘sustainability-linked derivatives’ staat nog in de kinderschoenen. Wij verwachten echter dat sustainability-linked derivaten de komende jaren in hoog tempo aan populariteit zullen winnen.

Tot slot

Bond Advocaten helpt kredietnemers en financiers graag om kredietdocumentatie te beoordelen en, waar nodig, aan te passen om daarin afspraken over duurzaamheid op te nemen. We doen dat met oog voor de wederzijdse belangen, om op een voor beide partijen goed uitvoerbare en toekomstbestendige methode uit te komen.

Wij hanteren op maat gemaakte afspraken over kosten. Vraag ons naar de mogelijkheden.