Vervanger van EURIBOR op komst?

Financieringsdocumentatie

Geplaatst op 11 augustus 2022

Dit artikel gaat over EFTERM, een nieuwe rentebenchmarkindex die wordt ontwikkeld voor de eurozone.

De kernpunten van het artikel zijn hieronder samengevat. Wie meer wil weten over EFTERM en de huidige stand van zaken van de IBOR-transitie is van harte uitgenodigd ook de rest van het artikel te lezen.

- De IBOR-transitie is op weg richting de eindfase; veel InterBank Offered Rates (IBORs) zijn inmiddels vervangen door Risk-Free Rates (RFRs).

- In lijn met aanbevelingen van de working group on euro risk-free rates heeft European Money Market Institute (EMMI) een voorstel gedaan voor een nieuwe rentebenchmark gebaseerd op €STR: de ‘Euro Forward-looking Term Rate’ (EFTERM).

- Hoewel de gewijzigde methodologie voor de vaststelling van EURIBOR-tarieven voldoet aan de vereisten van de Benchmark Verordening (BMR) en er geen concrete aanwijzing is dat EURIBOR op korte termijn zal verdwijnen, zou EFTERM een mogelijke vervanger van EURIBOR kunnen worden.

- Anders dan €STR is EFTERM met name geschikt als rentebenchmarkindex in verhoudingen waarin het van belang is dat de kredietnemer bij aanvang van een renteperiode inzicht heeft in de rentelasten voor die periode, zoals bij gesyndiceerde kredietovereenkomsten.

- Door in contracten met cliënten een terugvaloptie voor EFTERM op te nemen, kunnen gebruikers van EURIBOR voldoen aan een belangrijke verplichting onder de BMR.

- Een belangrijke eigenschap die EURIBOR en EFTERM gemeen hebben is de termijnstructuur: anders dan €STR (dat een ‘overnight rate’ is), zullen EFTERM-tarieven voor vijf termijnen worden gepubliceerd: één week, één maand, drie maanden, zes maanden en twaalf maanden.

- De vaststelling van de EFTERM-tarieven vindt plaats aan de hand van een watervalmethode die in de eerste plaats uitgaat van tradeable quotes in de markt voor €STR-linked Overnight Interest Swaps (swaps waarbij het overnight €STR-tarief wordt ‘geruild’ tegen een vaste rente gedurende een bepaalde termijn, bijvoorbeeld één maand).

- Met name vanwege de termijnstructuur denken wij dat EFTERM de potentie heeft om EURIBOR op termijn te vervangen als de dominante rentebenchmark in de markt voor gesyndiceerde kredieten in de eurozone.

- Een belangrijk voordeel vanuit juridisch-contractueel perspectief is dat bestaande contracten nauwelijks hoeven te worden aangepast om het gebruik van EFTERM te accommoderen.

Inleiding

Begin vorige maand heeft European Money Market Institute (EMMI) een marktconsultatiedocument (https://www.emmi-benchmarks.eu/globalassets/documents/pdf/efterm/d0252a-2022—efterm-consultation-paper.pdf) gepubliceerd waarin zij een voorstel doet voor een rentebenchmark die als alternatief voor EURIBOR kan worden gebruikt, de zogenaamde ‘Euro Forward-looking Term Rate’ (EFTERM). In dit artikel leggen we uit wat EFTERM is en waarom het relevant is voor gesyndiceerde kredieten in de eurozone. Eerst gaan we kort in op de IBOR-transitie en de verschillen tussen IBORs en RFRs. Daarna bespreken we relevante regels uit de Benchmark Verordening (BMR). Vervolgens leggen we uit waarom overnight rates zoals €STR op zichzelf minder geschikt zijn om te dienen als alternatief voor EURIBOR in gesyndiceerde kredietovereenkomsten. Verder bespreken we de door de euro risk-free rates werkgroep gedane aanbevelingen voor een methodologie van een rentebenchmarkindex die kan worden gebruikt in corporate lending-producten waarbij het van belang is dat de toepasselijke rentekosten bij aanvang van een renteperiode bekend zijn. Tot slot leggen we uit waarom EFTERM (anders dan €STR) vanuit juridisch-contractueel perspectief wel geschikt is voor de vervanging van EURIBOR als rentebenchmark in gesyndiceerde kredietovereenkomsten.

IBOR-transitie

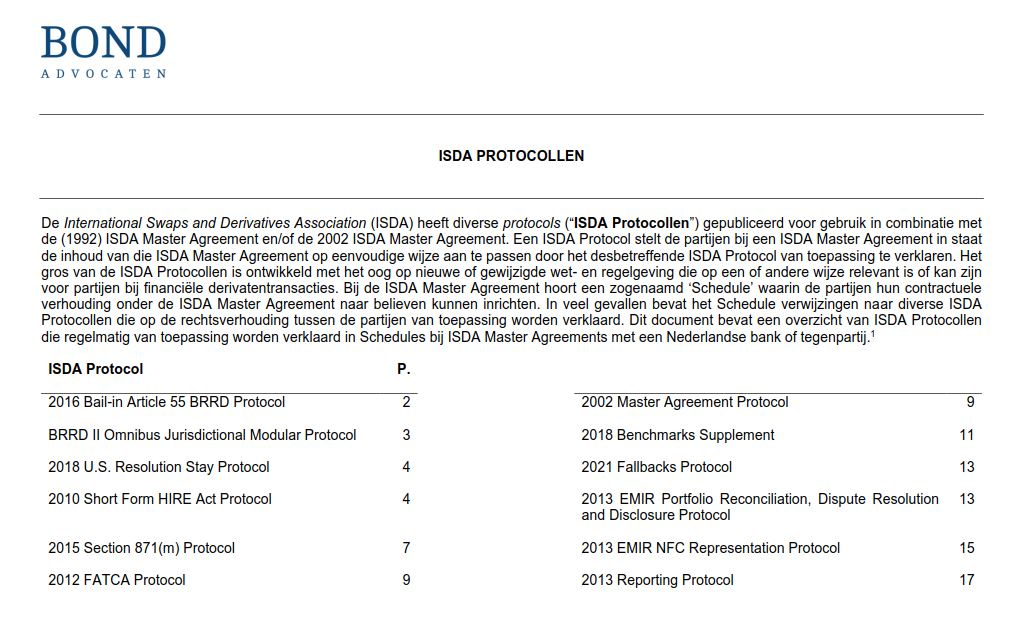

In de afgelopen jaren zijn ten behoeve van de IBOR-transitie zogenaamde ‘Risk-free Rates’ (RFRs) ontwikkeld als alternatief voor diverse ‘InterBank Offered Rates’ (IBORs). Tot de IBORs behoren onder meer een groot aantal ‘London InterBank Offered Rate’ (LIBOR)-tarieven. Voorbeelden van LIBOR-tarieven zijn het ‘1-maands Sterling (GBP) LIBOR-tarief’, het ‘3-maands USD LIBOR-tarief’ en de diverse ‘Euro InterBank Offered Rate (EURIBOR)-tarieven’ (zoals 1-maands en 3-maands EURIBOR). In de nasleep van de kredietcrisis van 2008/2009 kwamen diverse schandalen aan het licht waaruit is gebleken dat de destijds gebruikte methodologie voor de vaststelling van IBOR-tarieven vatbaar is voor manipulatie. Als gevolg van deze schandalen heeft het vertrouwen onder marktpartijen in IBOR-tarieven een flinke knauw gehad. Sinds 1 januari van dit jaar wordt een groot aantal LIBOR-tarieven niet langer gepubliceerd. Een groot deel van de LIBOR-tarieven die nog wel worden gepubliceerd, wordt vastgesteld op basis van een gewijzigde methode maar zal alsnog in de komende periode worden uitgefaseerd. Voor meer informatie over de uitfasering van LIBOR-tarieven verwijzen we naar een openbaar bericht van begin dit jaar van de Engelse Financial Conduct Authority (https://www.fca.org.uk/news/news-stories/changes-libor-as-of-end-2021)) en een eerder artikel op onze website (https://bondadvocaten.nl/de-rentebenchmark-op-de-schop/). In onderstaande tabel lichten we enkele verschillen tussen IBORs en RFRs toe.

IBORs en RFRs

| IBORs | RFRs |

| Zijn gebaseerd op een deskundig oordeel van deelnemende panelbanken. | Zijn gebaseerd op daadwerkelijk verrichte transacties. |

| Een deskundig oordeel van een panelbank is in wezen subjectief en vrijblijvend. | Geven dus op basis van objectieve data weer wat er daadwerkelijk in de markt gebeurt. |

| Zijn vatbaar voor pogingen tot manipulatie. | Zijn in veel mindere mate vatbaar voor pogingen tot manipulatie. |

| Zijn term rates. | Zijn overnight rates. |

| Bieden een indicatie van de kosten van een lening met een bepaalde looptijd, bijvoorbeeld een week, een maand of drie maanden. | Bieden een indicatie van de kosten van een lening met een looptijd van één dag. |

Benchmark Verordening (BMR)

Voor marktpartijen in EU-lidstaten is de IBOR-transitie mede ingegeven door de BMR die vanaf 2016 in diverse fasen van toepassing is geworden. De BMR stelt eisen aan de methodiek voor de vaststelling van rentebenchmarktarieven, waaronder dat die vaststelling zoveel mogelijk gebaseerd moet zijn op daadwerkelijk uitgevoerde transacties. Een andere belangrijke regel van de BMR is dat banken en andere onder toezicht staande entiteiten die benchmarks gebruiken, verplicht zijn in de contractuele verhoudingen met hun klanten zogenaamde ‘terugvalbepalingen’ op te nemen voor het gebruik van alternatieve benchmarks indien een toepasselijke benchmark inhoudelijk wordt gewijzigd of niet langer wordt aangeboden.

€STR

Voor de eurozone heeft de door ECB en diverse andere toezichthouders ingestelde working group on euro risk-free rates (WG RFR) onderzoek gedaan naar en aanbevelingen gedaan voor risk-free rates die als alternatief kunnen fungeren voor benchmarktarieven die veel gebruikt worden in financiële instrumenten en contracten, waaronder de Euro Overnight Index Average (EONIA) en EURIBOR. De door de WG RFR voor de eurozone aanbevolen RFR is de Euro Short Term Rate (€STR). Sinds 2 oktober 2019 wordt het €STR-tarief dagelijks door de ECB gepubliceerd. Op 3 januari van dit jaar werd EONIA voor het laatst gepubliceerd.

EURIBOR

In het verleden werden de EURIBOR-tarieven vastgesteld op basis van quotes van panelbanken die geacht werden een representatieve indicatie te bieden van de verwachtingen over de omvang van de door de desbetreffende bank te betalen rentevergoeding voor een lening met een looptijd gelijk aan de relevante periode. Met het oog op de eisen van de BMR heeft EMMI de methodologie voor de vaststelling van de door haar gepubliceerde EURIBOR-tarieven in de eerste helft van 2019 herzien: https://www.emmi-benchmarks.eu/benchmarks/euribor/reforms/#:~:text=The%20primary%20goal%20of%20the,to%20a%20transactions%2Dbased%20methodology.

De herziene methodologie gaat in de eerste plaats uit van daadwerkelijk verrichte transacties voor de vaststelling van de relevante tarieven. Kort na de herziening heeft de Belgische Autoriteit voor Financiële Diensten en Markten als bevoegde toezichthouder EMMI een vergunning onder de BMR verleend om op te treden als beheerder van EURIBOR, waarmee EURIBOR geacht wordt te voldoen aan de daaraan in de BMR gestelde eisen: https://www.fsma.be/en/news/fsma-authorises-emmi-administrator-euribor-benchmark.

Anders dan het geval is bij de hierboven genoemde LIBOR-benchmarktarieven, is er geen concrete aanleiding om te veronderstellen dat de EURIBOR-tarieven in de nabije toekomst zullen verdwijnen.

€STR als vervangende benchmark voor EURIBOR in gesyndiceerde kredietovereenkomsten?

Hierboven kwam al aan de orde dat banken en andere onder toezicht staande entiteiten die benchmarks gebruiken, in de contractuele verhoudingen met hun klanten terugvalbepalingen moeten opnemen die een alternatieve benchmark aanwijzen voor het geval dat de toepasselijke benchmark inhoudelijk wordt gewijzigd of niet langer wordt aangeboden. Vanwege de verschillen tussen €STR en EURIBOR ligt het bij bepaalde typen contracten niet voor de hand om uit te gaan van €STR als vervangende benchmark voor EURIBOR-tarieven. Dat geldt in het bijzonder voor overeenkomsten voor gesyndiceerde kredieten voor leningen in euro. Dergelijke overeenkomsten voorzien doorgaans in renteperiodes met een (door de kredietnemer te selecteren) lengte van één, drie of zes maanden waarbij de toepasselijke rente voor de duur van de renteperiode voorafgaand aan aanvang van de renteperiode wordt vastgesteld op basis van de op dat moment gepubliceerde omvang van het toepasselijke benchmarktarief.

Deze methode voor de berekening van rente heeft als belangrijk voordeel voor kredietnemers dat bij aanvang van een toepasselijke renteperiode de omvang van de rentekosten bekend is. Vanwege het termijnkarakter van de EURIBOR-tarieven, lenen die zich perfect voor gebruik als rentebenchmark in dit soort kredietovereenkomsten. Op zichzelf is het €STR-tarief daarvoor minder geschikt. Het €STR-tarief is immers een overnight rate. Kredietgevers zouden zichzelf tekortdoen als zij bij aanvang van een renteperiode met een termijn van bijvoorbeeld drie maanden de voor die periode geldende rente zouden vastleggen op basis van de op dat moment geldende omvang van een overnight rate.

Wat wel zou kunnen is dagelijks rente berekenen op basis van de bij aanvang van die dag geldende overnight rate, maar die methode heeft als belangrijk nadeel voor de kredietnemer dat de rentekosten van een lening voor de komende renteperiode onbekend zijn. Een ander bezwaar is dat diverse belangrijke contractuele bepalingen betreffende de vaststelling van rente gedurende de looptijd van een overeenkomst zouden moeten worden aangepast om de overgang naar een overnight rate te accommoderen. De bestaande bepalingen gaan immers uit van term rates waarbij de rente voor de duur van een renteperiode voorafgaand aan de renteperiode wordt vastgelegd.

Aanbevelingen van de WG RFR

Met het oog op deze bezwaren en na publieke consultatie heeft de WG RFR in mei vorig jaar een document (https://www.ecb.europa.eu/pub/pdf/other/ecb.pubcon_ESTRbasedEURIBORfallbackrates.202011~d7b62f129e.en.pdf) gepubliceerd met aanbevelingen voor, onder meer, zogenaamde ‘€STR-based term structure methodologies’ voor verschillende financiële producten. Voor corporate lending-producten waarbij het voor kredietnemers van belang is om bij aanvang van een bepaalde periode zekerheid te hebben over het toepasselijke rentetarief beveelt de WG RFR de volgende methodologie aan:

“a two-level waterfall solution consisting of a forward-looking methodology on the first level and a backward-looking lookback period methodology on the second level of the waterfall“

Deze methodologie voorziet in de vaststelling van een rentebenchmark aan de hand van:

- een ‘forward-looking term structure’, op basis van quotes en transacties in de markt voor financiële derivaten met een €STR-component die een indicatie geven van de verwachtingen onder marktdeelnemers over de ontwikkeling van het €STR-tarief gedurende de komende renteperiode; of (bij gebrek aan relevante quotes en transacties)

- een ‘backward-looking term structure’, die voorziet in een wiskundig samengesteld tarief op basis van dagelijkse €STR-tarieven gedurende een bepaalde aan het moment van vaststelling voorafgaande periode.

EFTERM

Uit het consultatiedocument van EMMI blijkt dat haar voorstel voor de introductie van EFTERM mede is gebaseerd op de aanbevelingen van de WG RFR. Volgens EMMI is het voornaamste doel van de introductie van EFTERM om gebruikers van EURIBOR in staat te stellen te voldoen aan de bepalingen van de BMR, in het bijzonder aan de verplichting om terugvalbepalingen op te nemen die een alternatief voor EURIBOR aanwijzen. In het voorstel van EMMI is EFTERM gebaseerd op een watervalmethode die voorziet in de vaststelling van het benchmarktarief aan de hand van:

- zogenaamde ‘tradeable quotes’ in de markt voor ‘€STR overnight interest rate swaps’ (€STR OIS); of (bij gebrek aan (voldoende) relevante tradeable quotes)

- zogenaamde ‘dealer-to-client’ quotes in de markt voor €STR OIS; of (bij gebrek aan (voldoende) relevante tradeable of dealer-to-client quotes)

- de prijzen van relevante 1-maands €STR-index termijncontracten (futures).

Watervalmethode

Hieronder volgt een toelichting op de watervalmethode.

€STR OIS

Een €STR OIS is een renteswap tussen twee partijen waarbij beide partijen elkaar gedurende een overeengekomen periode rente betalen over een bepaald fictief bedrag, de ene partij op basis van een vast tarief en de andere partij op basis van het overnight €STR-tarief. De omvang van het vaste tarief biedt een indicatie van de verwachtingen van de partijen ten aanzien van de ontwikkeling van het €STR-tarief in de overeengekomen periode.

Eerste niveau: tradeable quotes

Een tradeable quote zoals hierboven bedoeld is een publiek aanbod van een swap dealer voor een transactie met een bepaalde omvang van het vaste tarief dat door enkele aanvaarding door een andere swap dealer tot een transactie leidt. Het is de bedoeling dat EMMI dagelijks tussen 8:30 uur en 10:30 uur in 24 blokken van elk vijf minuten op geselecteerde handelsplatforms op basis van tradeable quotes bied- en laatprijzen verzamelt voor €STR OIS voor termijnen van respectievelijk één week, één maand, drie maanden, zes maanden en twaalf maanden en aan de hand daarvan het voor die dag geldende 1-weeks, 1-maands, 3-maands, 6-maands respectievelijk 12-maands EFTERM-tarief vaststelt.

Tweede niveau: dealer-to-client quotes

Als er te weinig tradeable quotes voor een bepaald EFTERM-tarief zijn, valt men voor de vaststelling van het desbetreffende EFTERM-tarief terug op dealer-to-client quotes. Een dealer-to-client quote is vergelijkbaar met een tradeable quote, maar de quote is nog onderworpen aan een voorbehoud en daarom mogelijk minder representatief dan een tradeable quote.

Derde niveau: 1-maands €STR-index termijncontracten

Als er ook te weinig dealer-to-client quotes voor het desbetreffende EFTERM-tarief zijn, valt men terug op prijzen van 1-maands €STR-index termijncontracten die aflopen in de maanden die vallen in de periode waarvoor dat EFTERM-tarief geldt. Voor het 3-maands EFTERM-tarief kijkt men dus naar termijncontracten die aflopen in de periode vanaf de dag waarop het EFTERM-tarief wordt vastgesteld tot de dag die drie maanden later valt. De prijs van een 1-maands €STR-index termijncontract biedt een indicatie van de verwachtingen van partijen over de omvang en ontwikkeling van het €STR-tarief gedurende de maand waarop het termijncontract betrekking heeft. Door de prijzen voor de relevante maanden volgens een wiskundige methode met elkaar te combineren komt men tot een indicatie voor het EFTERM-tarief voor de relevante periode.

EURIBOR en EFTERM

Hierboven kwam al aan de orde dat de herziene methodologie voor de vaststelling van de EURIBOR-tarieven in de eerste plaats uitgaat van daadwerkelijk verrichte transacties. Een belangrijk verschil met EFTERM is dat in het geval van EURIBOR de onderliggende transacties bestaan uit leningen tussen banken voor een bepaalde termijn terwijl EFTERM gebaseerd is op €STR OIS transacties. In het eerste geval omvat de rentevergoeding noodzakelijkerwijs een component ter compensatie van het kredietrisico op de wederpartij. Omdat bij €STR OIS transacties geen notionele bedragen worden uitgewisseld, is het kredietrisico verwaarloosbaar. Vanwege dit verschil is er een spread tussen EFTERM en EURIBOR, waarbij het relevante EURIBOR-tarief standaard een aantal basispunten hoger is dan het relevante EFTERM-tarief. De omvang van de spread kan variëren met het onderlinge vertrouwen van banken in elkaars kredietwaardigheid. Een belangrijke eigenschap die EURIBOR- en EFTERM-tarieven met elkaar gemeen hebben is dat ze forward-looking term rates zijn: beide soorten tarieven bieden een basis voor de vaststelling van de toepasselijke rente voor een daaropvolgende periode van een bepaalde duur die langer is dan overnight. Net als EURIBOR zal EFTERM worden gepubliceerd voor periodes van één week, één maand, drie maanden, zes maanden en twaalf maanden.

EFTERM als vervangende benchmark voor EURIBOR in gesyndiceerde kredietovereenkomsten?

De termijnstructuur van de EFTERM-tarieven maakt EFTERM vanuit juridisch-contractueel perspectief bijzonder geschikt als alternatief voor EURIBOR op basis van terugvalbepalingen in overeenkomsten voor gesyndiceerde kredieten. Omdat de bestaande contractuele bepalingen van dergelijke overeenkomsten over de vaststelling van rente uitgaan van een termijnstructuur hoeven die bij toepassing van EFTERM nauwelijks te worden aangepast. Hooguit is het nodig om afspraken vast te leggen over compensatie voor de spread tussen de EURIBOR-tarieven en de EFTERM-tarieven. Dat is in de praktijk vrij eenvoudig en kan al bij aanvang van de contractuele relatie worden geregeld.

Vervolg

De marktconsultatie over EFTERM sluit eind deze maand (augustus 2022). Tot dat moment kunnen marktpartijen hier input leveren: [email protected]. Waarschijnlijk zal EMMI haar best doen voor het einde van dit jaar met een definitief voorstel voor de methodologie voor de vaststelling van de EFTERM-tarieven te komen. Aangenomen dat EMMI vervolgens een BMR-vergunning krijgt om op te treden als beheerder van EFTERM, verwachten we daarna veel nieuwe transacties te zien met EFTERM als terugvaloptie voor EURIBOR. De toekomst moet uitwijzen of EFTERM door marktdeelnemers ook massaal zal worden omarmd als primaire rentebenchmark. Naar onze mening is EFTERM een sterke kandidaat voor die rol. Wij denken dat EFTERM potentie heeft om op termijn EURIBOR te vervangen als de dominante rentebenchmark in de markt voor gesyndiceerde kredieten in de eurozone.

Bond Advocaten

De advocaten van Bond hebben veel ervaring met het beoordelen en opstellen van rente- en andere bepalingen in overeenkomsten voor gesyndiceerde kredieten. We doen dat met oog voor de wederzijdse belangen, om op een voor beide partijen goed uitvoerbare en toekomstbestendige relatie uit te komen.

We hanteren op maat gemaakte afspraken over kosten. Vraag ons naar de mogelijkheden.